Рейтинговое агентство НКР подтвердило кредитный рейтинг ПАО «Совкомбанк» (далее — «Совкомбанк», «банк») на уровне AA-.ru, прогноз изменён со стабильного на позитивный.

Резюме

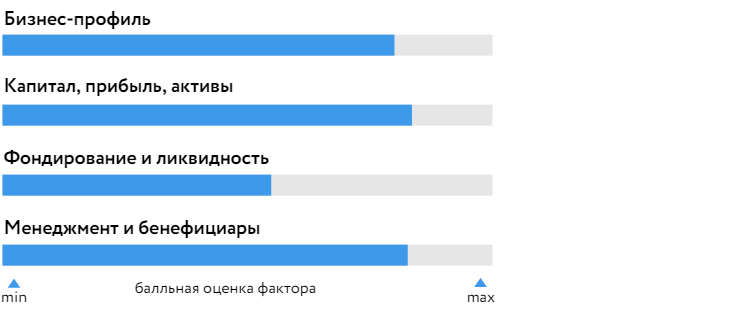

- Сильные рыночные позиции сочетаются с возрастающей диверсификацией бизнеса.

- Адекватный запас капитала поддерживается стабильно высокой рентабельностью и низкой склонностью к риску.

- Удовлетворительный запас ликвидных активов частично балансируется диверсифицированным фондированием.

- Улучшение оценки управления и стратегии обусловлено успешным прохождением экономического цикла; значимые акционерные риски отсутствуют.

- Кредитный рейтинг присвоен на 2 уровня выше оценки собственной кредитоспособности (ОСК) в силу системной значимости Совкомбанка.

- Позитивный прогноз отражает ожидания НКР относительно улучшения оценки диверсификации бизнеса на среднесрочном горизонте.

Структура БОСК

Информация о рейтингуемом лице

ПАО «Совкомбанк» (лицензия Банка России 963) — системно значимый банк, основные направления деятельности: розничное кредитование (карты рассрочки, ипотека и автокредиты), корпоративное кредитование (включая малый и средний бизнес) и операции с ценными бумагами. Является головной организацией банковской группы, включающей страховой, факторинговый, лизинговый бизнесы, а также платформу для коммерческих и госзакупок.

Крупнейшими конечными бенефициарами банка являются Сергей и Дмитрий Хотимские.

Обоснование рейтингового действия

Факторы, определившие уровень БОСК: a

Сильные рыночные позиции и растущая диверсификация

Высокая оценка рыночных позиций Совкомбанка определяется масштабами его бизнеса. Совкомбанк — один из крупнейших частных банков России, занимает 9-е место по активам и капиталу на 01.11.2021 г. и стабильно входит в топ-10 по объёму привлечённых средств населения.

В 2021 году бизнес банка продолжил расти значительно быстрее рынка: за 9 месяцев объём активов по международным стандартам увеличился на 29%. Одним из факторов роста стали новые сделки слияния и поглощения (M&A), крупнейшие из которых — покупка АО «Страховая компания МетЛайф» (сменило название на АО СК «Совкомбанк Жизнь»), ООО «Национальная Факторинговая Компания» и ПАО КБ «Восточный», которое будет присоединено к Совкомбанку в I квартале 2022 года.

По мнению НКР, данные сделки усилят позиции Совкомбанка в розничном кредитовании, позволят улучшить диверсификацию бизнеса за счёт развития страхового и факторингового направлений.

Бизнес банка в значительной степени диверсифицирован по сегментам: индекс Херфиндаля — Хиршмана, рассчитанный на данных по МСФО за 6 месяцев 2021 года, составил 11% по операционному доходу и 18% по активам. Одновременно отмечается умеренная диверсификация по контрагентам: на крупнейшую риск-позицию (без учёта вложений с оценкой кредитного качества на уровне ААА) приходилось в среднем 13,6% регулятивного капитала за 12 месяцев, предшествовавших 01.11.2021 г. (15% годом ранее).

НКР ожидает улучшения оценки диверсификации бизнеса в случае сохранения достигнутого уровня концентрации на крупнейшей риск-позиции в среднесрочной перспективе, что обусловило установление позитивного прогноза.

Адекватный запас капитала, стабильно высокая рентабельность, низкая склонность к риску

Совкомбанк поддерживает адекватный запас капитала сверх нормативов с учётом регулятивных надбавок для системно значимых кредитных организаций (СЗКО): за последние 12 месяцев среднее значение Н1.0 составило 14,1%, Н1.1 — 10,0%, Н1.2 — 11,7%. Корректировка резервов не превышает 3% регулятивного капитала по результатам проведённого НКР анализа не менее 30 крупнейших риск-позиций, скорректированные нормативы достаточности капитала оцениваются как высокие.

В начале ноября банк разместил выпуск «вечных» субординированных еврооблигаций объёмом 300 млн долл., что окажет сдержанное влияние на нормативы достаточности капитала в среднесрочной перспективе, но придаст дополнительный импульс наращиванию масштабов бизнеса.

Склонность банка к риску оценивается как низкая. Просроченные кредиты и кредиты с повышенным уровнем риска, рассчитанные в соответствии с методологией НКР (оценка кредитного качества BB и ниже), составляют около 40% суммы капитала и резервов. По данным МСФО на 30.09.2021 г., доля кредитов стадии 3 и обесцененных на момент приобретения или создания кредитов (ПСКО) составляет менее 3% кредитного портфеля и 10% капитала и резервов.

Совкомбанк демонстрирует стабильно высокие показатели рентабельности как по международным, так и по российским стандартам. Средняя ROE по МСФО за 12 месяцев, завершившихся 30.09.2021 г., выросла в полтора раза и составила 30,1%, против 20,3% годом ранее. В среднесрочной перспективе НКР ожидает, что рентабельность будет не менее 20%.

Диверсифицированное фондирование, удовлетворительный запас ликвидности

Структура фондирования Совкомбанка сбалансирована: банк характеризуется диверсифицированным фондированием и поддерживает стабильно низкие доли средств крупнейшего кредитора и 10 крупнейших кредиторов. Одновременно наблюдается высокий уровень их покрытия ликвидными активами и дополнительной ликвидностью: в среднем за 6 месяцев, предшествовавших 01.11.2021 г., превышение более чем в 10 раз для средств крупнейшего кредитора и в 2 раза для 10 крупнейших кредиторов.

Итоговая оценка фондирования учитывает относительно высокую стоимость привлечённых средств Совкомбанка. Одновременно с этим отмечается отсутствие негативного влияния на маржинальность бизнеса — NIM по МСФО по итогам 12 месяцев, завершившихся 30.09.2021, составила 6,7% (6,2% годом ранее).

Позиция по ликвидности оценивается как удовлетворительная с учётом возможности привлечения дополнительной ликвидности в рамках сделок РЕПО и под залог нерыночных активов. За последние 12 месяцев среднее отношение ликвидных активов к совокупным обязательствам составило около 30% (без учёта средств Агентства по страхованию вкладов и субординированного долга), а отношение ликвидных активов к текущим обязательствам — 62%. Годом ранее аналогичные показатели в среднем достигали 27% и 48% соответственно. НКР ожидает улучшения позиции по ликвидности в краткосрочной перспективе.

Норматив чистого стабильного фондирования превышает регулятивный минимум на отчётные даты 2021 года с заметным запасом. Для выполнения норматива краткосрочной ликвидности открыта безотзывная кредитная линия Банка России.

Улучшение оценки управления, отсутствие значимых акционерные рисков

Агентство улучшило оценку систем управления рисками и стратегического планирования Совкомбанка до высокой.

Улучшение обусловлено стабильно высокими операционными показателями на протяжении всего экономического цикла, включая период пандемии и экономического спада, а также успешной интеграцией приобретаемых кредитных и иных финансовых организаций, которая позволяет наращивать объёмы бизнеса быстрее рынка при сохранении низкого уровня кредитных потерь.

Управление ключевыми видами рисков оценивается как адекватное с учётом высокого качества активов на протяжении экономического цикла. Система управления Совкомбанка позволяет эффективно выстраивать бизнес-процессы на текущем этапе развития.

Стратегия развития понятна и учитывает возможности дальнейших сделок слияния и поглощения, хотя объекты таких сделок остаются недостаточно предсказуемыми.

Структура акционеров является прозрачной, значимые акционерные риски не выявлены. Небанковские активы ключевых бенефициаров являются достаточно прозрачными для агентства.

Результаты применения модификаторов

По мнению НКР, уровень БОСК в полной мере отражает специфику бизнеса Совкомбанка. Сравнительный анализ банков сопоставимого масштаба и специализации, обладающих схожим уровнем собственной кредитоспособности, показал, что корректировка БОСК не требуется. Стресс-тестирование не оказало влияния на уровень БОСК.

С учётом влияния модификаторов ОСК установлена на уровне a.ru.

Оценка внешнего влияния

Агентство оценивает вероятность экстраординарной поддержки Совкомбанка со стороны Банка России как умеренно высокую.

По масштабу бизнеса банк относится к категории 2 по методологии НКР для кредитных организаций. Банк входит в топ-10 по активам, капиталу и величине средств физических лиц, при этом значительный объём вкладов подпадает под страховое возмещение.

Инфраструктурная значимость банка оценивается как умеренная, его дефолт может привести к умеренным социально-политическим и репутационным последствиям в рамках национальной банковской системы. Банк входит в перечень СЗКО с октября 2020 года.

С учётом указанных факторов оценка уровня системной значимости обуславливает умеренно высокую вероятность экстраординарной поддержки. В связи с этим кредитный рейтинг Совкомбанка присвоен на две ступени выше его ОСК — на уровне AA-.ru.

Факторы, способные привести к изменению рейтинга

Позитивный прогноз отражает ожидания НКР, что оценка диверсификации бизнеса улучшится на горизонте 3–6 месяцев, а оценки прочих показателей при этом не ухудшатся.

К стабилизации или ухудшению прогноза или к понижению кредитного рейтинга могут привести значительное снижение достаточности капитала и показателей рентабельности, заметный рост склонности к риску, ухудшение структуры фондирования.

Регуляторное раскрытие

При присвоении кредитного рейтинга ПАО «Совкомбанк» использовались Методология присвоения кредитных рейтингов кредитным организациям, Основные понятия, используемые Обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в Методологической и Рейтинговой деятельности и Общие принципы оценки экстраординарной поддержки. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг ПАО «Совкомбанк» был впервые опубликован 30.12.2019 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной ПАО «Совкомбанк», а также на данных и материалах, взятых из публичных источников. Рейтинговый анализ был проведён с использованием консолидированной финансовой отчётности банка по МСФО и отчётности, составленной в соответствии с требованиями Указания Банка России от 08.10.2018 г. № 4927-У «О перечне, формах и порядке составления и представления форм отчётности кредитных организаций в Центральный банк Российской Федерации».

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, ПАО «Совкомбанк» принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало ПАО «Совкомбанк» дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определении прогноза по кредитному рейтингу ПАО «Совкомбанк» зафиксировано не было.

© 2021 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млрд руб. либо %- Базовая ОСК a

- Peer-анализ —

- Стресс-тест —

- ОСК a.ru

- Внешнее влияние +2 уровня

- Кредитный рейтинг AA-.ru

- Прогноз позитивный

о рейтингуемом лице: ПАО «Совкомбанк»

- Лицензия ЦБ РФ: 963