Рейтинговое агентство НКР подтвердило кредитный рейтинг ПАО «Селигдар» (далее — «Селигдар», «компания») на уровне A+.ru со стабильным прогнозом.

Резюме

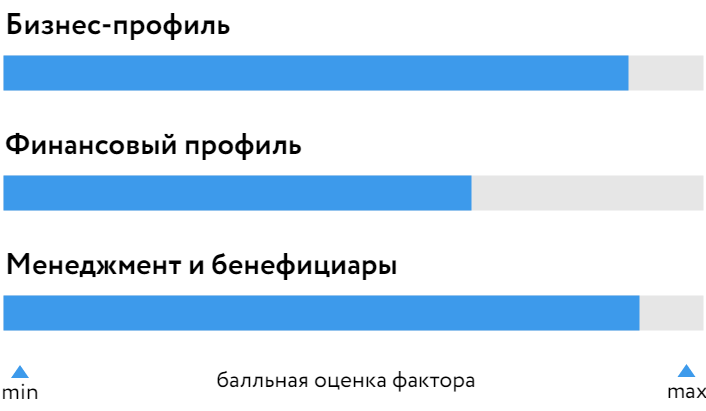

- Оценка бизнес-профиля предопределяется глобальным характером рынков присутствия — золота и олова, высокой ликвидностью готовой продукции и зависимостью цен на неё от конъюнктуры мировых товарных бирж.

- Поддержку оценке бизнес-профиля оказывают существенные запасы золота на месторождениях в Якутии, Бурятии, Оренбургской области, на Алтае, а также олова — в Хабаровском крае и на Чукотке.

- Долговая нагрузка компании выросла, вследствие чего долг превысил операционную прибыль до вычета амортизации в 6,5 раза, при этом существенная доля займов в золоте в структуре долга позволяет минимизировать ценовые и валютные риски.

- Оценку финансового профиля определяют сильные показатели ликвидности и умеренные показатели операционной рентабельности и обслуживания долга.

- Долгосрочная публичная история обращения акций на открытом рынке, высокое качество управления и стратегического планирования, прозрачность финансовой отчётности, положительные кредитная история и платёжная дисциплина позитивно сказываются на оценке фактора «Менеджмент и бенефициары».

Структура БОСК

Информация о рейтингуемом лице

ПАО «Селигдар» входит в топ-10 золотодобытчиков России и является ведущим производителем рудного олова в стране. Балансовые запасы золота на начало 2023 года составили 272 тонн (с учётом месторождения Кючус). Балансовые запасы олова на ту же дату — 405 тыс. тонн.

Доля обыкновенных акций компании в свободном обращении (free-float) составляет порядка 26%.

Обоснование рейтингового действия

Факторы, определяющие уровень БОСК: a+

Устойчивость рынков присутствия компании, стабильные рыночные позиции

Систематический риск бизнес-профиля «Селигдара» оценивается как низкий в силу стабильных рыночных позиций и устойчивости основных рынков присутствия: на долю золота приходится 83% выручки, олова — 17%[1].

Близкие к максимальным рыночные позиции обусловлены глобальным характером рынков присутствия. Цены продукции привязаны к курсу доллара США и зависят от мировых котировок металлов, причём дисконты к цене российского золота на мировых рынках сегодня минимальны. Конкуренция с отечественными и зарубежными золотодобытчиками не является сдерживающим фактором в силу сохранения спроса на золото и его высокой ликвидности.

«Селигдар» является крупнейшим производителем оловянных концентратов в России, продажа оловянного, вольфрамового и медного концентратов осуществляется по рыночным ценам с привязкой к ценам на Лондонской бирже металлов (LME).

НКР несколько улучшило оценку потенциала дальнейшего роста рынков присутствия «Селигдара». Давление на цену золота в ближайшие кварталы будет оказывать риторика Федеральной резервной системы (ФРС) США в связи сохраняющейся высокой инфляцией наряду с замедлением роста мировой экономики. Однако в первой половине 2024 золото может подорожать в связи с ожидаемыми смягчением денежно-кредитной политики США и увеличением спроса на защитные активы в условиях мировой нестабильности. По мнению НКР, и рынок олова избежит существенных потрясений в силу востребованности этого металла в ряде отраслей, включая электронику и автомобилестроение, и сохраняющегося превышения спроса над предложением.

Агентство предполагает, что в среднесрочной перспективе роль золота как средства сбережения не изменится, поэтому агентство оценивает ликвидность готовой продукции «Селигдара», как высокую. НКР отмечает, что текущая волатильность цен на золото и олово носит ограниченный и временный характер и её влияние на производственные показатели сдерживается колебаниями курса рубля.

Оценка специфического риска бизнес-профиля «Селигдара» позитивно влияет на оценку собственной кредитоспособности компании и кредитный рейтинг в целом. «Селигдар» характеризуют умеренная чувствительность финансово-производственных показателей к росту цен на ключевые компоненты затрат, высокая обеспеченность запасами, низкая доля крупнейшего поставщика в структуре поставок. При оценке диверсификации потребителей агентство исходило из высокой востребованности готовой продукции компании в различных сферах хозяйствования.

[1] Разделение выручки на золотой и оловянный дивизионы осуществлено в соответствии с отчётностью ПАО «Селигдар» по МСФО за 2022 год.

Рост долговой нагрузки при значительной ликвидности и умеренной рентабельности

Долговая нагрузка (совокупный долг/OIBDA) «Селигдара» за 12 месяцев, завершившихся 30.06.2023 г., выросла с 2,8 до 6,5 раза. На конец этого периода совокупный долг, включая обязательства по аренде, составлял 63,6 млрд руб., тогда как OIBDA за эти 12 месяцев сократилась на 44%, в основном из-за существенного роста себестоимости. При этом агентство отмечает улучшение оценки кредитного портфеля после размещения рублёвых облигаций на 10 млрд руб. в 2022 году и золотых облигаций на более чем 11 млрд руб. в 2023 году.

Долг компании формируют долгосрочный товарный заём в размере 5,2 тонны золота с погашением в 2024 году (44% обязательств); биржевые облигации, номинированные в рублях и в золоте (35%); акционерный заём на 50 млн долл. США с погашением в 2029 году (7%); прочие кредиты и займы, включая арендные обязательства (14%). Погашение займов в золоте и процентов по ним осуществляется в золоте, что естественным образом хеджирует валютный и ценовой риски.

Хотя остатки денежных средств на счетах компании существенно выросли за 12 месяцев, завершившихся 30.06.2023 г., покрытие краткосрочных обязательств и процентов по кредитам и займам «Селигдара» (за счёт денежных средств и OIBDA) снизилось с 2,9 на 30.06.2022 г. до 0,8 на 30.06.2023 г. в результате сокращения OIBDA.

Пиковые выплаты долга ожидаются в 2024 и 2028 годах. Вероятность рефинансирования (текущим основным кредитором или иным крупным банком) оценивается НКР как высокая.

Агентство оценивает ликвидность компании как значительную: показатель текущей ликвидности вырос со 110% на 30.06.2022 г. до 153% на 30.06.2023 г., в том числе из-за увеличения остатков неиспользованных кредитных линий банков.

Рентабельность по OIBDA за 12 месяцев, завершившихся 30.06.2023 г., упала с 48,2% до 22,1% в результате сокращения OIBDA при одновременном росте выручки. По прогнозам агентства, показатели эффективности операционной деятельности за 12 месяцев по 30.06.2024 г. существенно улучшатся, в том числе рентабельность по OIBDA повысится до 39%.

Качество фондирования компании ухудшилось: доля собственного капитала в активах снизилась с 35,3% на 30.06.2022 г. до 21,1% на 30.06.2023 г. на фоне увеличения объёма активов. Основной причиной стал чистый убыток, полученный за эти 12 месяцев в результате переоценки обязательств, номинированных в золоте. В анализе структуры фондирования НКР учитывает высокую долю основного не связанного с компанией кредитора, которая составляет 44% совокупного долга «Селигдара».

Низкие акционерные риски и прозрачность отчётности

Акционерных конфликтов не выявлено. По имеющимся в распоряжении НКР данным, каких-либо существенных изменений в структуре собственности «Селигдара» в ближайшее время не ожидается.

НКР высоко оценивает качество управления и стратегического планирования компании. Действующие политики и регламенты соответствуют передовой практике. Компания сохраняет практику подготовки и раскрытия финансовой отчётности по МСФО три раза в год. Совет директоров компании расширен в 2023 году до 12 человек, число независимых директоров увеличилось с 4 до 5.

У компании есть сделки со связанными сторонами, но все они являются экономически обоснованными.

«Селигдар» характеризуется положительной кредитной историей и высокой платёжной дисциплиной.

Результаты применения модификаторов

Стресс-тестирование в условиях негативных рыночных тенденций (макрофинансовый стресс, негативные события в отрасли функционирования компании) не оказало существенного влияния на уровень БОСК «Селигдара».

После применения модификаторов ОСК установлена на уровне а+.ru.

Оценка внешнего влияния

НКР не учитывает вероятность экстраординарной поддержки со стороны ключевых бенефициаров.

Кредитный рейтинг ПАО «Селигдар» соответствует ОСК и установлен на уровне А+.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза могут привести оптимизация операционных затрат и рост операционный рентабельности, в том числе благодаря постановке на баланс новых запасов с более высоким содержанием металла и более низкой стоимостью его извлечения; улучшение показателей долговой нагрузки, обслуживания долга, рентабельности и структуры фондирования.

Кредитный рейтинг может быть снижен, или прогноз может быть ухудшен в случае значительного ухудшения конъюнктуры на рынках золота и олова; не восполнения ресурсной базы компании; существенного ухудшения показателей рентабельности и обслуживания долга; приостановки эксплуатации ключевых добывающих и производственных активов в связи с форс-мажорными обстоятельствами.

Регуляторное раскрытие

При присвоении кредитного рейтинга ПАО «Селигдар» использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации нефинансовым компаниям, Основные понятия, используемые Обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в Методологической и Рейтинговой деятельности, и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг ПАО «Селигдар» был впервые опубликован 10.12.2020 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной ПАО «Селигдар», а также на данных и материалах, взятых из публичных источников.

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, ПАО «Селигдар» принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало ПАО «Селигдар» дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определении прогноза по кредитному рейтингу ПАО «Селигдар» зафиксировано не было.

© 2023 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млрд руб.

- Базовая ОСК a+

- Peer-анализ —

- Стресс-тест —

- ОСК a+.ru

- Внешнее влияние —

- Кредитный рейтинг A+.ru

- Прогноз стабильный

о рейтингуемом лице: ПАО «Селигдар»