Рейтинговое агентство НКР подтвердило кредитный рейтинг «СДМ-Банк» (ПАО) (далее — «СДМ-Банк», «банк») на уровне A-.ru со стабильным прогнозом.

Резюме

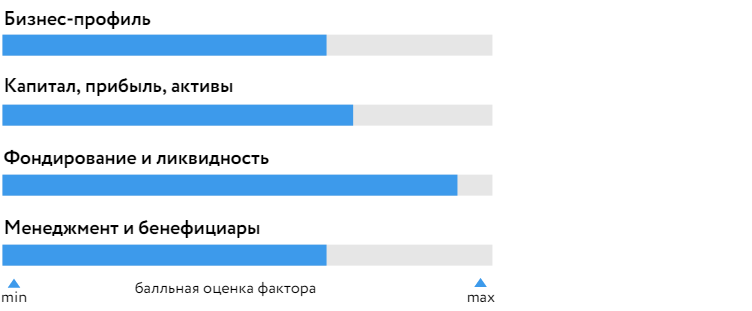

- Оценку бизнес-профиля СДМ-Банка определяют средние рыночные позиции и умеренная диверсификация по контрагентам и сегментам.

- Банк характеризуется умеренной склонностью к риску и существенным запасом капитала.

- Показатели рентабельности остаются волатильными, что обусловлено значительным объёмом портфеля ценных бумаг и связанным с ним рыночным риском.

- Банк обладает диверсифицированной базой фондирования и поддерживает значительный запас ликвидных активов.

- Оценка управления отражает консервативный профиль рисков банка; акционерные риски оцениваются как низкие.

Структура БОСК

Информация о рейтингуемом лице

СДМ-Банк (лицензия Банка России № 1637) — средний по размеру частный банк, специализируется на кредитовании малого и среднего бизнеса и вложениях в ценные бумаги (преимущественно облигации федерального займа, ОФЗ). Основным бенефициаром является Анатолий Ландсман (67%). В январе 2021 года доля ООО «Экспобанк» (рейтинг НКР A-.ru, прогноз — стабильный) выросла до 23,5%.

Обоснование рейтингового действия

Факторы, определившие уровень БОСК: a-

Средние рыночные позиции и умеренная диверсификация бизнеса

СДМ-Банк занимает средние позиции в банковском секторе и входит в первую сотню российских кредитных организаций (77-е место по активам и 88-е место по капиталу на 01.06.2021 г). Стратегия развития банка не предполагает существенных изменений структуры бизнеса в среднесрочной перспективе, при этом планируется умеренный рост активов в 2021 году — в пределах 7%. В связи с этим НКР не ожидает усиления рыночных позиций банка.

СДМ-Банк сохраняет высокую диверсификацию активных операций по контрагентам. На 01.06.2021 г. на крупнейшую риск-позицию (без учёта риск-позиций с оценкой кредитного качества (ОКК) на уровне ААА) приходилось 10% капитала, в то время как все крупные риск-позиции суммарно были эквивалентны 182%. Структура операционного дохода и активы банка умеренно диверсифицированы по источникам: в первом случае индекс Херфиндаля — Хиршмана (HHI) составил 28% за 12 месяцев, завершившихся 31.03.2021 г., во втором — 34%. На финансирование связанных сторон приходится менее 12% собственных средств, соответствующие сделки являются прозрачными для агентства.

Существенный запас капитала, умеренная склонность к риску, волатильная рентабельность

СДМ-Банк характеризует умеренная склонность к риску. НКР отмечает преобладание облигаций высокого кредитного качества в портфеле ценных бумаг, который является ключевым активом банка (более 50% баланса). Значительная часть свободных средств размещена на депозитах в Банке России и на счетах в коммерческих банках.

Кредитный портфель формирует около 20% активов. Средняя оценка кредитного качества крупнейших заёмщиков находится в диапазоне от BB до BBB по методологии НКР. На балансе также отмечается заметный объём непрофильного имущества, представленного в основном залоговым обеспечением в рамках соглашений об отступном. Ожидаемая продажа ряда крупных объектов позволит улучшить показатель склонности к риску на горизонте 12 месяцев.

Банк продолжает поддерживать существенный запас капитала, хотя он несколько снизился по сравнению с 2020 годом: на 01.06.2021 г. норматив Н1.0 составил 14,0%, Н1.1 и Н1.2 — по 13,2% (годом ранее 16,1% и 13,8% соответственно). На запас капитала по-прежнему влияет переоценка торгового портфеля ценных бумаг через прочий совокупный доход. Кроме того, за последние 12 месяцев банк нарастил масштабы бизнеса, в том числе за счёт увеличения кредитного портфеля юридических лиц. Корректировка резервов, проведённая в соответствии с методологией НКР, не приводит к заметному снижению запаса капитала, а скорректированные показатели достаточности капитала значительно превышают регулятивные минимумы с учётом надбавок. По мнению НКР, запас капитала позволяет абсорбировать существенный объём кредитного и рыночного риска.

СДМ-Банк сохраняет умеренные показатели рентабельности капитала: за 12 месяцев, завершившихся 31.03.2021 г., ROE по МСФО составила 8,8% (7,5% годом ранее). Вместе с тем НКР отмечает волатильность финансового результата в отдельные периоды, обусловленную высокой долей торгового портфеля ценных бумаг и связанной с этим переоценкой. Вместе с тем влияние переоценки на финансовый результат носит краткосрочный характер (как правило, в пределах одного квартала). Одновременно с этим уровень чистой процентной маржи (3,8% за 12 месяцев, завершившихся 31.03.2021 г.) позволяет рассчитывать на сохранение средней рентабельности капитала в пределах 8-10% на среднесрочном горизонте.

Сильный профиль фондирования и ликвидности

Основу фондирования банка формируют средства физических лиц, на них стабильно приходится более 50% пассивов. Изменений в структуре фондирования в среднесрочной перспективе не ожидается. Как и годом ранее, отмечается достаточно высокая доля крупных вкладчиков — физических лиц с остатками на счетах свыше 1,4 млн руб., которые стабильно формируют порядка 30% пассивов. Одновременно с этим средства крупных кредиторов со значительным превышением покрываются существующим запасом ликвидности: отношение ликвидных активов к средствам крупнейшего кредитора превышает 18, а к средствам 10 крупнейших кредиторов — 4.

Сильная позиция по ликвидности поддерживается большим портфелем высоколиквидных и надёжных долговых ценных бумаг, в котором преобладают ОФЗ и облигации Банка России (в основном не находящиеся в РЕПО), а также значительным объёмом средств на счетах в Банке России. За 12 месяцев, завершившихся 31.05.2021 г., среднее отношение ликвидных активов к совокупным обязательствам составило около 70%. За тот же период высоколиквидные активы на 90% покрывали мгновенные обязательства, а отношение ликвидных активов к текущим обязательствам составило около 160%. Это

обеспечивает банку существенную дополнительную гибкость при управлении срочной структурой пассивов.

Агентство не ожидает ухудшения позиции по ликвидности на среднесрочном горизонте.

Низкие акционерные риски и консервативная система управления

Акционерные риски оцениваются как низкие. Небанковский бизнес основного бенефициара — Анатолия Ландсмана — является достаточно прозрачным для агентства. По информации банка, доля основного бенефициара не будет снижаться в среднесрочной перспективе. В начале текущего года ООО «Экспобанк» увеличило долю участия в СДМ-Банке с 15% до 23,5% в результате выкупа доли американского фонда Firebird Avrora Fund.

Система управления СДМ-Банка характеризуется консервативным подходом к принимаемым рискам. Банк последовательно применяет стратегию избегания риска, наращивая портфель высоколиквидных и надёжных ценных бумаг при одновременном сохранении размеров кредитного портфеля. Агентство позитивно оценивает успешный опыт прохождения банком экономических циклов. Тем не менее, по мнению НКР, сохраняется чувствительность текущей бизнес-модели банка к снижению маржинальности в секторе, что может ограничить наращивание рыночных позиций в среднесрочной перспективе.

В оценке фактора учитывается значительная роль ключевого бенефициара в управлении банком и принятии стратегических и операционных решений.

Результаты применения модификаторов БОСК

По мнению НКР, уровень БОСК в достаточной степени отражает специфику бизнеса и финансовое положение СДМ-Банка. Сравнительный анализ банков сопоставимого масштаба и специализации, обладающих схожим уровнем собственной кредитоспособности, показал, что корректировка БОСК не требуется.

Стресс-тестирование капитала и ликвидности не оказало влияния на уровень БОСК.

С учётом влияния модификаторов ОСК установлена на уровне a-.ru.

Оценка вероятности экстраординарной поддержки

С учётом небольшой доли СДМ-Банка на рынке вкладов населения и его низкой инфраструктурной значимости агентство оценивает вероятность экстраординарной поддержки со стороны Банка России как низкую.

НКР не учитывает вероятность экстраординарной поддержки со стороны ключевого бенефициара.

Кредитный рейтинг СДМ-Банка соответствует ОСК и установлен на уровне A-.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза может привести существенный рост рыночных позиций банка и заметное улучшение рентабельности.

Кредитный рейтинг может быть снижен, или прогноз может быть ухудшен в случае существенного и устойчивого снижения достаточности капитала, заметного роста склонности к риску, а также ухудшения профиля фондирования и позиции по ликвидности.

Регуляторное раскрытие

При присвоении кредитного рейтинга «СДМ-Банк» (ПАО) использовались Методология присвоения кредитных рейтингов кредитным организациям и Основные понятия, используемые Обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в Методологической и Рейтинговой деятельности. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг «СДМ-Банк» (ПАО) был впервые опубликован 07.08.2020 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной «СДМ-Банк» (ПАО), а также на данных и материалах, взятых из публичных источников. Рейтинговый анализ был проведён с использованием консолидированной финансовой отчётности банка по МСФО и отчётности, составленной в соответствии с требованиями Указания Банка России от 08.10.2018 г. № 4927-У «О перечне, формах и порядке составления и представления форм отчётности кредитных организаций в Центральный банк Российской Федерации».

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, «СДМ-Банк» (ПАО) принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало «СДМ-Банк» (ПАО) дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определении прогноза по кредитному рейтингу «СДМ-Банк» (ПАО) зафиксировано не было.

© 2021 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млрд руб. либо %по 31.03.2012 мес.

по 31.03.21 1 из 12 мес.

по 31.03.2012 мес.

по 31.03.21 2 из

- Базовая ОСК a-

- Peer-анализ —

- Стресс-тест —

- ОСК a-.ru

- Экстраординарная поддержка —

- Кредитный рейтинг A-.ru

- Прогноз стабильный

о рейтингуемом лице: «СДМ-Банк» (ПАО)

- Лицензия ЦБ РФ: 1637

по 31.03.2012 мес.

по 31.03.21 1 из 12 мес.

по 31.03.2012 мес.

по 31.03.21 2 из