Рейтинговое агентство НКР подтвердило кредитный рейтинг ПАО «Инград» (далее — «Инград», «компания») на уровне A-.ru со стабильным прогнозом.

Резюме

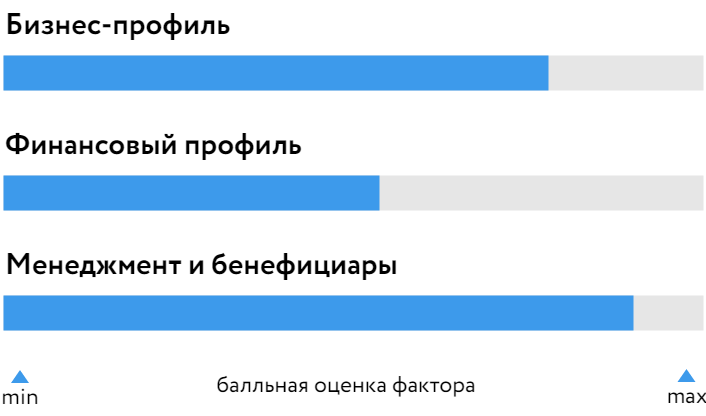

- Группа компаний «Инград» является одним из крупнейших застройщиков столичного региона, что наряду со значительной диверсификацией потребителей, высокой обеспеченностью земельным банком и отсутствием значительной концентрации на поставщиках и подрядчиках поддерживает умеренно высокую оценку бизнес-профиля.

- Наличие в портфеле «Инграда» проектов разных ценовых сегментов повышает устойчивость компании к кризисным изменениям спроса на фоне существенного охлаждения в связи с частичной отменой и пересмотром условий программ льготной ипотеки.

- Давление на оценку финансового профиля оказывают повышенная долговая нагрузка, невысокие показатели обслуживания долга и низкая доля капитала в пассивах.

- Умеренные показатели рентабельности и высокий уровень покрытия текущих обязательств денежными средствами положительно влияют на оценку финансового профиля.

- Качество корпоративного управления и управления рисками в компании оценивается выше среднего по рынку.

Структура БОСК

Информация о рейтингуемом лице

ПАО «ИНГРАД» специализируется на строительстве жилых кварталов и микрорайонов комфорт- и бизнес-класса в Москве и ближнем Подмосковье. Компания построила и ввела в эксплуатацию более 2 млн м2 жилья. Объём текущего строительства на август 2024 года составляет 712 тыс. м2.

Обоснование рейтингового действия

Факторы, определившие уровень БОСК: a-

Умеренная оценка систематического риска и низкий специфический риск

Достаточно высокая оценка бизнес-профиля «Инграда» обусловлена умеренным уровнем систематического риска и низким специфическим риском, что позитивно влияет на оценку собственной кредитоспособности (ОСК) компании.

Концентрация деятельности в столичном регионе положительно влияет на формирование выручки «Инграда», в том числе благодаря высокому среднему доходу на душу населения. Волатильность рынков присутствия оценивается как умеренная: за последние 10 лет в Москве и Московской области было два значительных снижения объёмов строительства и цен на недвижимость (максимальное составило порядка 25% с учётом инфляции), что укладывается в среднюю продолжительность экономического цикла на российском рынке жилья (4-5 лет).

Российский первичный рынок жилья в 2024 году находится под влиянием разнонаправленных факторов. В первой половине года из-за ажиотажного спроса перед завершением части программ льготной ипотеки девелоперы жилья активно наращивали запуски новых проектов, продажи значительно ускорились — жильё в новостройках продавалось быстрее, чем строилось. В июле 2024 года из-за изменений в льготной ипотеке и высоких рыночных ставок выручка российских девелоперов от продажи жилья снизилась на 10% в сравнении с тем же месяцем прошлого года. По прогнозам НКР, во второй половине 2024 года спрос на жильё существенно сократится из-за высоких рыночных ставок по ипотеке, новые проекты будут выводиться на рынок медленно, рост цен будет умеренным. Однако поддержку рынку окажет возможный дефицит предложения из-за высокой распроданности недвижимости, сложившейся на первичном рынке к началу июля.

Высокая покупательная способность населения в Московском регионе, умеренная доля крупнейшего проекта в выручке и умеренная зависимость компании от крупнейшего поставщика позволяют оценить специфический риск как низкий.

Повышенная долговая нагрузка при высоком уровне ликвидности

Компания испытывает существенные колебания долговой нагрузки и запаса прочности по обслуживанию долга в связи с широким использованием проектного финансирования и эскроу-счетов, поскольку выручка формируется уже после сдачи объектов в эксплуатацию.

На конец 2023 года отношение совокупного долга (скорректированного в соответствии с методологией агентства с учётом займов с особыми условиями и средств на эскроу-счетах) к операционной прибыли (OIBDA) составляло 5,7, а покрытие процентных платежей операционной прибылью — 1,1, что сдерживает оценку финансового профиля.

Ликвидность «Инграда» оценивается как высокая, что позитивно влияет на оценку финансового профиля компании. Денежные средства и их эквиваленты покрывают более 150% текущих обязательств. Согласно методологии НКР, из суммы текущих обязательств была вычтена кредиторская задолженность, которую, по мнению аналитиков агентства, можно урегулировать за счёт запасов. Финансовую устойчивость компании усиливает существенный запас неиспользованных кредитных линий банков.

Агентство оценивает рентабельность «Инграда» как среднюю: отношение OIBDA к выручке составляет около 19%, а рентабельность чистой прибыли — не более 1%. В структуре фондирования преобладают заёмные средства: отношение капитала, скорректированного в соответствии с методологией НКР, к активам не превышает 19%.

Адекватная оценка системы управления и стратегии, отсутствие акционерных рисков

Акционерные риски «Инграда» оцениваются как минимальные, учитывая прозрачность структуры активов ключевых бенефициаров. Акционерных конфликтов не выявлено.

Корпоративное управление соответствует лучшим практикам, управление операционными рисками лучше средних по рынку, политика управления ликвидностью сравнительно консервативна. Планы «Инграда» содержат исчерпывающую информацию по операционным, инвестиционным и финансовым показателям на 5 лет.

«Инград» имеет долгосрочную (более трёх лет) положительную кредитную историю, а также положительную платёжную дисциплину по уплате как налоговых, так и иных обязательств.

Результаты применения модификаторов

Стресс-тестирование компании в условиях макроэкономического стресса и других негативных тенденций в девелоперской отрасли не оказало существенного влияния на оценку кредитоспособности компании.

С учётом влияния модификаторов ОСК установлена на уровне a-.ru.

Оценка внешнего влияния

НКР не учитывает вероятность экстраординарной поддержки со стороны ключевого бенефициара.

Кредитный рейтинг ПАО «ИНГРАД» соответствует ОСК и подтверждён на уровне А-.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза могут привести сокращение долговой нагрузки, повышение запаса прочности по обслуживанию долга, дальнейшее увеличение рентабельности операционной деятельности и доли собственных источников фондирования активов.

Понижение кредитного рейтинга или ухудшение прогноза возможны в случае существенного ослабления экономической активности, в том числе в строительстве, которое отрицательно скажется на показателях долговой нагрузки, обслуживания долга и ликвидности, соотношении остатков на эскроу-счетах и проектного долга, а также в случае значительного сокращения доходов населения и возможного падения цен и объёмов продаж жилой недвижимости.

Регуляторное раскрытие

При присвоении кредитного рейтинга ПАО «Инград» использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации нефинансовым компаниям, Основные понятия, используемые обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в методологической и рейтинговой деятельности, и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг ПАО «ИНГРАД» был впервые опубликован 08.09.2021 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной ПАО «ИНГРАД», а также на данных и материалах, взятых из публичных источников.

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, ПАО «ИНГРАД» принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало ПАО «ИНГРАД» дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определения прогноза по кредитному рейтингу ПАО «ИНГРАД» зафиксировано не было.

© 2024 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млрд руб.

- Базовая ОСК a-

- Peer-анализ —

- Стресс-тест —

- ОСК a-.ru

- Внешнее влияние —

- Кредитный рейтинг A-.ru

- Прогноз стабильный

о рейтингуемом лице: ПАО «Инград»