Рейтинговое агентство НКР подтвердило кредитный рейтинг АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» (далее — «МФК», «банк») на уровне BB.ru со стабильным прогнозом.

Резюме

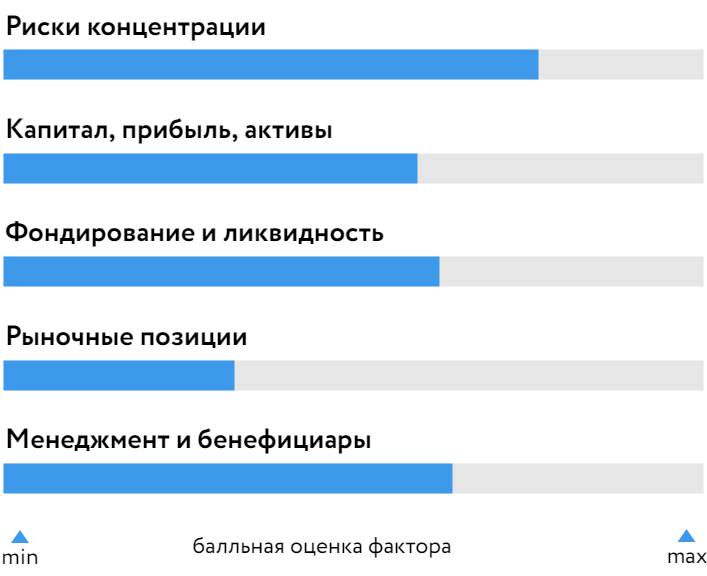

- Бизнес банка по-прежнему характеризуется невысокими рыночными позициями и умеренной концентрацией по сегментам и контрагентам.

- В 2024 году банк получил убыток в 1,7 млрд руб., что привело к снижению оценки рентабельности.

- Банк продолжает поддерживать адекватную достаточность капитала; склонность к риску несколько выросла, но остаётся на умеренном уровне.

- Для банка характерна концентрированная структура фондирования при комфортной позиции по ликвидности.

- Акционерные риски оцениваются как очень низкие, система управления и стратегического планирования — как удовлетворительные.

- Оценка собственной кредитоспособности (ОСК) банка понижена на 1 ступень с учётом консолидации санируемого банка.

Структура БОСК

Информация о рейтингуемом лице

АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» (лицензия Банка России №2618) — средний по размеру частный банк, специализирующийся на вложениях в ценные бумаги (преимущественно облигации Минфина РФ), а также на корпоративном кредитовании и обслуживании премиальных клиентов. С 2015 года осуществляет финансовое оздоровление Таврический Банк (АО).

Обоснование рейтингового действия

Факторы, определившие уровень БОСК: bb+

Слабые рыночные позиции

Оценка рыночных позиций обусловлена небольшим масштабом бизнеса банка. НКР отмечает ухудшение оценки на 01.02.2025 г. в связи с заметным снижением капитала (на 20% за 12 предшествующих месяцев) на фоне получения убытка: МФК занимал 75-е место по активам и 110-е место по капиталу (годом ранее 78-е и 95-е).

Значительный объём активных операций банка приходится на вложения в ценные бумаги, но величина портфеля снизилась в 2024 году в связи с продажей части еврооблигаций. МФК не занимает значимых позиций в корпоративном кредитовании и не планирует активно развивать это направление. При этом до конца I полугодия 2025 года банк планирует получить от ключевого бенефициара безвозмездный взнос в капитал в размере 4 млрд руб., что позволит несколько улучшить оценку рыночных позиций.

НКР отмечает, что оценка рыночных позиций и всех финансовых показателей осуществлена на индивидуальной основе, влияние санируемого банка учтено в модификаторе БОСК.

Умеренные риски концентрации

МФК характеризуется приемлемой концентрацией на крупнейших контрагентах без ярко выраженной концентрации кредитного портфеля на отраслях. Его операционный доход в достаточной степени диверсифицирован. Агентство улучшило оценку диверсификации активов в связи со снижением доли портфеля ценных бумаг в 2024 году.

НКР ожидает сохранения оценки рисков концентрации в среднесрочной перспективе.

Адекватный запас капитала, умеренная склонность к риску, отрицательная рентабельность

По итогам 2024 года МФК получил чистый убыток по РСБУ в размере 1,7 млрд руб., что было обусловлено продажей части портфеля еврооблигаций для снижения валютной составляющей активов и выполнения новых требований по открытой валютной позиции. В соответствии с действующим финансовым планом в 2025 году банк рассчитывает на существенное улучшение финансового результата, однако он останется в отрицательной зоне.

Получение убытка привело к снижению размера регулятивного капитала, хотя нормативы достаточности остались на комфортных уровнях с учётом надбавок: на 01.02.2025 г. Н1.0 и Н1.2 составили по 15,6%, Н1.1 — 10,4%. НКР ожидает роста нормативов и улучшения оценки субфактора после получения безвозмездной помощи от ключевого бенефициара в размере 4 млрд руб.

Склонность банка к риску несколько выросла, что обусловлено увеличением объёма кредитов заёмщикам с оценками кредитного качества (ОКК) на уровне BB и ниже согласно методологии НКР, а также уменьшением величины регулятивного капитала. На среднесрочном горизонте НКР ожидает улучшения показателя вслед за ростом абсолютной величины капитала.

Концентрированное фондирование и комфортная позиция по ликвидности

Структура фондирования МФК оценивается удовлетворительно. В структуре обязательств преобладают средства клиентов и сделки прямого РЕПО с Банком России и центральным контрагентом. Средства клиентов примерно в равном соотношении представлены остатками средств юридических и физических лиц.

В течение 12 месяцев по 01.02.2025 г. объём ликвидных активов банка увеличивался, при этом средства крупнейших кредиторов росли опережающими темпами, что в итоге привело к соответствующему снижению уровня их покрытия в сравнении с 01.02.2024 г.

Средства физических лиц представлены крупными клиентами со значительными остатками на счетах, что обусловливает применение понижающей корректировки к оценке субфактора. Оценку фондирования также ограничивает его умеренно высокая стоимость.

Позиция МФК по ликвидности в целом оценивается как комфортная, учитывая значительный лимит в рамках сделок РЕПО. Отмечается улучшение покрытия совокупных обязательств и обязательств до 30 дней ликвидными активами и дополнительной ликвидностью, одновременно с этим сохраняется высокое покрытие онкольных обязательств высоколиквидными активами. Итоговую оценку позиции по ликвидности ограничивает заметный отрицательный разрыв в сроках погашения активов и пассивов на горизонте до 1 года.

Низкие акционерные риски и приемлемое качество управления

НКР позитивно оценивает репутацию ключевых бенефициаров банка и степень их прозрачности. В оценке акционерных рисков учитываются факты предоставления МФК финансовой поддержки крупнейшим бенефициаром в 2016–2021 годах, а также планируемая безвозмездная помощь в 2025 году, что свидетельствует о его заинтересованности в поддержании устойчивости банка.

Качество управления оценивается как приемлемое, учитывая специфику бизнеса банка и его стратегические приоритеты. НКР отмечает адекватный уровень организации риск-менеджмента и отсутствие концентрации принятия корпоративных решений. Банк демонстрирует достаточную информационную прозрачность собственной деятельности, вместе с тем в оценке учтена низкая транспарентность на уровне группы (с учётом санируемого банка). Оценку ограничивает недостаточно высокая результативность бизнес-модели в прошлом, в том числе сохраняющийся отрицательный уровень процентной маржи. НКР предстоит оценить эффективность реализации обновлённой стратегии развития банка в части повышения маржинальности и выхода на положительный финансовый результат.

Результаты применения модификаторов

По итогам peer-анализа НКР применяет отрицательный модификатор в 1 ступень из-за влияния консолидации санируемого банка, которое приводит к более низким оценкам достаточности капитала, рентабельности и склонности к риску на уровне peer-группы.

С учётом влияния модификаторов ОСК установлена на уровне bb.ru.

Оценка внешнего влияния

Агентство оценивает вероятность экстраординарной поддержки со стороны Банка России как низкую в силу небольшой доли МФК на рынке вкладов населения и отсутствия инфраструктурной значимости.

НКР не учитывает вероятность экстраординарной поддержки со стороны ключевых бенефициаров. Кредитный рейтинг МФК присвоен на уровне BB.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза могут привести заметное улучшение оценок рентабельности и склонности к риску, улучшение оценки системы управления, а также снижение влияния со стороны дочернего санируемого банка.

К снижению кредитного рейтинга или ухудшению прогноза могут привести существенное снижение оценок достаточности капитала и склонности к риску, резкое ухудшение ликвидной позиции, существенное снижение доли крупнейшего бенефициара.

Регуляторное раскрытие

При присвоении кредитного рейтинга АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации банкам, Основные понятия, используемые обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в методологической и рейтинговой деятельности, и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» был впервые опубликован 24.03.2023 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ», а также на данных и материалах, взятых из публичных источников. Рейтинговый анализ был проведён с использованием консолидированной финансовой отчётности банка по МСФО и отчётности, составленной в соответствии с требованиями Указания Банка России от 08.10.2018 г. № 4927-У «О перечне, формах и порядке составления и представления форм отчётности кредитных организаций в Центральный банк Российской Федерации» и Указания Банка России от 10.04.2023 г. № 6406-У «О формах, сроках, порядке составления и представления отчётности кредитных организаций (банковских групп) в Центральный банк Российской Федерации, а также о перечне информации о деятельности кредитных организаций (банковских групп)».

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее одного года с даты публикации настоящего пресс-релиза.

НКР не оказывало АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определения прогноза по кредитному рейтингу АКБ «МЕЖДУНАРОДНЫЙ ФИНАНСОВЫЙ КЛУБ» зафиксировано не было.

© 2025 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

- Базовая ОСК bb+

- Peer-анализ –1 уровень

- Стресс-тест —

- ОСК bb.ru

- Внешнее влияние —

- Кредитный рейтинг BB.ru

- Прогноз стабильный

о рейтингуемом лице: АО АКБ «Международный финансовый клуб»

- Лицензия ЦБ РФ: 2618